核心提示:

1、近日,北部湾银行迎来新任党委书记黎栋国。此前,该行党委书记一职已空缺三年半,由党委副书记、副董事长王能主持全面工作。

2、截至今年3月末,北部湾银行核心一级资本充足率为7.91%,较行业均值10.5%低2.59个百分点,已逼近7.5%的监管“红线”;一级资本充足率为9.45%,较行业均值11.99%低2.54个百分点;资本充足率为11.96%,较行业均值14.86%低2.9个百分点。

3、截至今年3月末,北部湾银行不良贷款规模增加至29.44亿元,较2022年末上涨2.9%。此前2018-2022年,该行不良贷款规模4年增幅98.82%。

4、凤凰网财经《银行财眼》根据阿里拍卖网统计,2016年至今,北部湾银行股权共计被拍卖19次,均已流拍告终。

----------------------------

近日,广西省级城商行迎来“70后”新帅。据北部湾银行官网消息,“70后”黎栋国以北部湾银行党委书记身份出席广西各城商行与苏州银行的座谈。

黎栋国现年50岁,此前长期就职于广西农行系统,曾任农行广西区北海分行行长、广西区分行营业部总经理、南宁分行行长、广西区分行副行长。今年6月,广西省委员会组织部发布干部任前公示显示,黎栋国拟任区直企业正职。当时即有消息称他将调往北部湾银行任职,如今被证实。

凤凰网财经《银行财眼》发现,在此之前,北部湾银行党委书记一职处于长期空缺状态。自2019年11月起,王能以党委副书记、副董事长身份在该行主持全面工作,至今已超三年半,今年他已年满61周岁。

2023年上市目标能否实现

目前,广西没有一家上市银行。作为唯一一家省级城商行,北部湾银行是广西支持银行上市的重点对象。

2018年,广西自治区党委、政府对北部湾银行提出“136”目标,即一年内做到轻装上阵,三年(2020年)实现稳健发展,六年(2023年)实现上市。时任广西北部湾银行党委书记、董事长罗军表示,坚决贯彻执行自治区党委、政府的决策部署,力争2023年整体上市。

此后,北部湾银行上市相关准备工作有序推进,截至目前已完成六轮增资扩股,总股本增至80亿股。

凤凰网财经《银行财眼》注意到,据北部湾产权交易所集团官网信息显示,该行第七轮增资扩股项目尚在公开挂牌,拟募资规模不超过53亿元,如足额完成总股本将增至100亿股。

今年7月,北部湾银行完成了上市中介机构招标,保荐机构为国泰君安,律所为北京金杜律师事务所。

北部湾银行副董事长王能曾在2022年报中提及上市规划表示,“全力推进增资扩股,加快上市步伐。”但未提及具体时间表。

值得注意的是,今年已到“136目标”的最后一年,北部湾银行仍未进行上市辅导备案,上市工作还停留在准备阶段。

凤凰网财经《银行财眼》就北部湾银行2023年能否如期上市致电该行客服,客服表示,“因为2023年还没有结束,最终能否上市无法确定。”对于上市规划是否有变动,该行客服表示,“目前没有收到变动的通知,如果有变动会在官网公告。”

事实上,近年来银行上市周期相对较长、难度较大。据Wind数据,2016年至今有26家银行成功上市,从申报稿报送到预先披露更新平均478.8天(约16个月),排队时间最长的是兰州银行,从申报到上市共用时2034天(约5.5年)。

对此,零壹智库特约研究员于百程表示,之前银行上市排队现象比较严重,全面注册制之下有望得到一定缓解。不过,银行属于严格监管的行业,上市依然需要获得监管部门的认可。于百程认为,由于历史等原因,不少中小银行在股权结构、公司治理等方面不规范,需要通过较长时间完成上市辅导。另外,重要股权变更或者核心管理层变更、盈利能力出现较大波动等,也会导致中小银行上市进程较慢。

不良贷款规模4年翻倍 1指标逼近监管“红线”

北部湾银行积极谋划上市的一个原因或许和很多中小银行一样,核心资本充足率相对较低,亟待补充。

据一季报数据显示,截至今年3月末,北部湾银行核心一级资本充足率为7.91%,较行业均值10.5%低2.59个百分点,已逼近7.5%的监管“红线”;一级资本充足率为9.45%,较行业均值11.99%低2.54个百分点;资本充足率为11.96%,较行业均值14.86%低2.9个百分点。值得一提的是,该行核心一级资本面临补充压力的问题由来已久。

2021年2月,北部湾银行披露的定增说明书表示,随着资产规模的持续增长,一级资本的补充已成为该行发展中的突出问题。

财报显示,2014-2021年,北部湾银行的核心一级资本充足率连续下降7年,从13.01%降至8.11%。截至2022年末,该行核心一级资本充足率小幅升至8.23%,但2023年3月末继续降至7.91%,首次低于8%。

联合资信在今年6月对北部湾银行出具的评级报告中指出,2023年一季度,北部湾银行业务规模扩张使其风险加权资产规模有所增长,资本充足性指标均较上年末有所下降,核心资本面临一定补充压力。

另一方面,北部湾银行的不良贷款规模逐年增加。2018-2022年,该行的不良贷款额分别为14.39亿元、17.86亿元、20.58亿元、25.06亿元和28.61亿元,4年增幅高达98.82%。截至今年3月末,该行不良贷款规模继续增加至29.44亿元,较2022年末上涨2.9%。

不过,北部湾银行的不良贷款率控制得较好。截至今年一季度,该行的不良贷款率为1.24%,较行业均值1.62%低0.38个百分点。

对于该行不良贷款规模持续增加的问题,联合资信在评级报告中表示,北部湾银行不良客群主要集中于房开企业及小微企业,不良业务类型集中于小微企业贷款、个人经营性贷款、个人按揭贷款、个人消费贷款及信用卡等,由于该类客户在经济下行影响下收入来源收窄,房开企业项目销售不畅,还款能力下降导致出现信用违约。截至2022年末,北部湾银行存在一定规模的恒大集团贷款,由于受房地产市场低迷及其集团流动资金断链等影响,恒大集团经营状况发生流动性风险,导致恒大集团无法按时还款,北部湾银行已将恒大集团系贷款全部纳入不良反映。

股权频繁流拍

正在筹备上市的北部湾银行股权似乎并不受青睐。

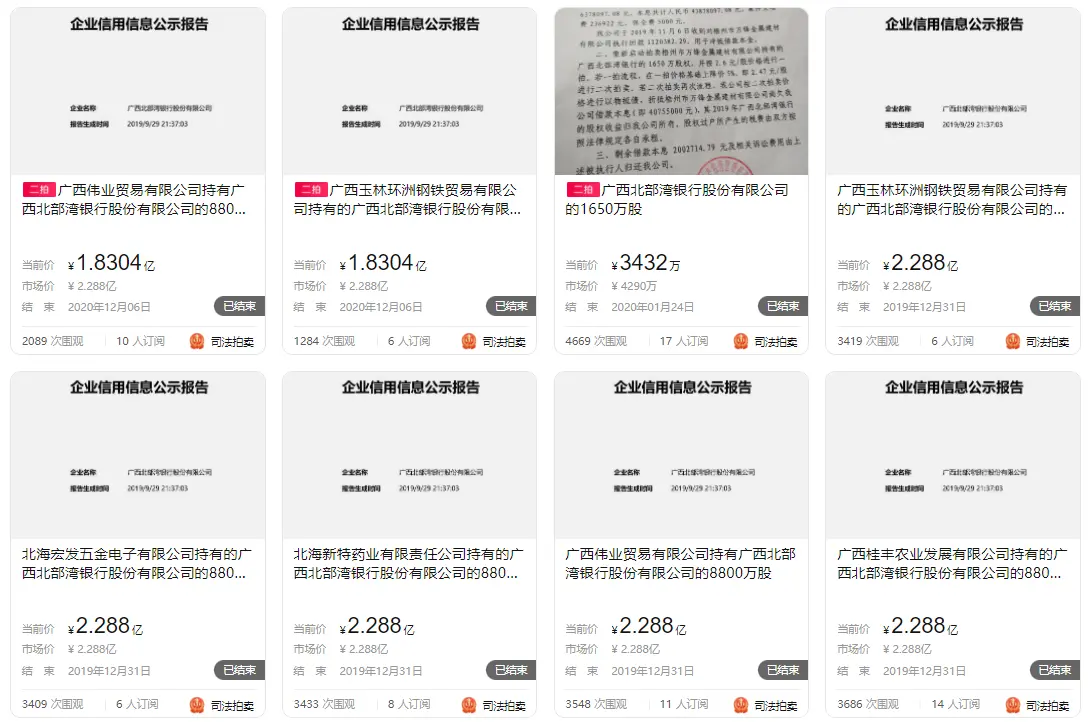

凤凰网财经《银行财眼》在阿里法拍平台发现了多笔该行股权的拍卖信息。

今年1月,广西紫光兆信科技有限公司持有的330万股北部湾银行股份被司法拍卖,首次以评估价874.5万元起拍,结果流拍;次月,又以一拍价格打八折699.6万元进行二次拍卖,然而再次流拍。今年5月,这部分股权按照二拍价格变卖两个月,但最终仍无人出价。

凤凰网财经《银行财眼》根据阿里拍卖网统计,2016年至今,北部湾银行股权共计被拍卖19次,均已流拍告终。

对于股权因何频繁流拍的问题,北部湾银行客服表示“已超出解答范围,后续有专人回复”,但截至发稿暂未收到答复。

有分析人士表示,目前,受内外部环境的影响,银行业特别是中小银行经营分化明显。对于区域经济环境不好的地区,当地中小银行经营前景不被看好,潜在风险较大,投资者投资意愿不高,从而导致部分中小银行股权拍卖遇冷。

未来,新任党委书记将给北部湾银行带来哪些改变,能否带领该行实现2023年上市的目标,凤凰网财经《银行财眼》将持续关注。